بانکداری باز باعث میشود که افراد ثالث بتوانند محصولات و خدمات جدید را از طریق API ها توسعه دهند. با منتفع شدن از APIها، بانکها و شرکتهای فینتک میتوانند به نقاط قوت یکدیگر بدل شوند و تجربهی کاربری را تقویت کنند؛ کاری که به تنهایی توانایی انجام آن را ندارند.

سازمانها در تمامی صنعتها با اهمیت و بهبود دادن تجربهی کاربری پیشرو به دنبال جذب مشتری هستند. صنعت بانکداری نیز از این قاعده مستثنی نیست. در حقیقت، از آنجایی که استفاده از اپلیکیشنهای بانکداری دیجیتیال سهم بزرگی در انجام تراکنش در میان مشتریان پیدا کرده است، با خدمات جدید پیشنهاد شده نیاز برای ایجاد یک شیوهی تعاملی ساده و بدون دردسر در استفاده از خدمات دیجیتالی جدید هیچوقت آنقدر راحت و آسان نبوده است.

شاید بزرگترین ریسک بانکداری باز این باشد که این کار به مصرف کنندگان و بازرگانان اجازه میدهد تراکنشها را بطور مستقیم و بدون نیاز به مراجعه به بانکها انجام دهند و این کار برای بانکها برای داشتن نظارت کامل بر تراکنشهای مشتری و حفظ مشتری مشکلساز است.

برای به انجام رساندن این انتظارات بزرگ، شرکتهای تکنولوزی مالی (فین تکها) به بازار خدمات مالی ورود پیدا کرده اند. از آنجایی که رقابت، مقیاس بزرگی به خود نگرفته است، نباید آنطور معنی کرد که این راهحلها در این صنعت مهم نیستند. در حقیقت، تقریبا یک سوم از مشتریان بانکداری دست کم رابطهای با یکی از شرکتهای مالی غیر سنتی دارند. بر طبق گزارش بانکداری خرد جهانی که در سال ۲۰۱۷ منتشر شد، شرکتهای فین تک نسبت به بانکهای سنتی از تعامل سازندهتر و بهتری در ارتباط با مشتری برخوردارند و تجارب خوبی را برای آنان مهیا میکنند. با دانستن این نکته، مشارکتهای بیشتری مابین بانکها و شرکتهای فین تک در حال شکل گرفتن است که هر کدام از این دو طرف میتوانند راهحلهای خوبی را برای بهبود تجربهی کاربری روی میز بگذارند. این مشارکت منجر به ظهور بانکداری باز و APIها شده است که با استفاده از دادههای مشتری و نوآوریها منجر به ایجاد جریانهای درآمدی جدید و خدمات محتوایی شده است.

آنیربان باز، مدیر جهانی بانکداری و بازارهای سرمایه می گوید:”فین تکها در مقایسه با بانکهای سنتی از رتبه تجربهی کاربری بسیار بالاتری برخوردارند، و بانکها به شدت به دنبال مشارکت و همکاری با فینتکها هستند. بانکداری باز به بانکها فرصت حفظ و رشد پایگاه دادهشان را میدهد مادامیکه بانکها خدمات متنوع شرکتهای ثالث را برای شخصیسازی کردن و بومی کردن محصولات و خدمات خود بکار میگیرند. بانکهایی که بطور استراتژیک فکر نمیکنند و به دنبال نقشی در بانکداری باز نیستند، ممکن است از جانب مشتریان طرد شوند.” رابطهی در حال تکامل مابین بانکداری و فینتکظهور و پذیرش تکنولوژی دیجیتال موجب شد که صنعت بانکداری با مشکل جدیای مواجه شود. بعد از دههها قدرتنمایی در دیکته کردن محصولات، خدمات و کانالهایی که مشتریان تنها از آن طرق میتوانستند با کسب و کارها تراکنش داشته باشند، اینبار مشتری کنترل این رابطه را بر عهده گرفت، و اینبار همان روابط را بصورت تعاملات سادهتری در سایتهایی همچون گوگل، آمازون، فیس بوک و اپل میبینیم.

بدون داشتن تکنولوژیهایی قدیمی و فرآیندهایی از مد افتادهای که در موسسات مالی سنتی وجود دارند، شرکتهای فین تک به سرعت توانستند راهحلهایی را که منجر به بهبود هرچه بهتر تجربهی مشتری و ساده سازی روابط میشد را شناسایی کنند. این نوآوریها به شدت از طرف پایگاه مصرف کنندهی حوزهی تکنولوژی با استقبال روبرو شد، بخصوص در مسیرهای دریافت و پرداخت پول. بدون قید و بندهای انبوه زیرساختهای فیزیکی، شرکتهای فین تک همچنین قادر بودند که از هزینههای کم برپاسازی کسب و کارشان بهره ببرند.

بر طبق گزارش منتشره از بانکداری جهانی خرد (WRBR) ، در حالی که اقلیت کوچکی (حدود ۲٫۹ درصد) از مصرف کنندگان تمامی امور بانکیشان را از طریق شرکتهای غیر سنتی انجام میدهند، بیشتر از یک چهارم (۲۶ درصد) هم از بانکهای سنتی و هم شرکتهای غیر سنتی استفاده میکنند. بیشتر از نیمی (۵۲٫۴ درصد) ارتباط خود با سه یا تعداد بیشتری از شرکتهای غیر سنتی را حفظ کردهاند و در این حال در حدود ۷٫۴ درصد از تنها یک ارتباط واحد برخوردار بودهاند. در کل، ۲۹٫۴ درصد از مصرف کنندگان در سرتاسر جهان از حداقل یک شرکت غیر سنتی برای انجام تراکنش استفاده میکنند، و این در حالی مهم است که این مصرف کنندگان برای جامعهی بانکداری سنتی بسیار اهمیت دارند.

در حالی که زمانی به شرکتهای فین تک به چشم تهدیدی قدرتمند نگاه میکردند، اکنون بزرگترین سازمانهای بانکداری سنتی آنها را به چشم همکارانی بالقوه میبینند که میتوانند پردازش سریع، فرهنگ ابداعی و تخصص تکنولوژیک را به میز بیاورند. بسیاری از شرکتهای فین تک به این نتیجه رسیدهاند که بانکهای سنتی از فهم بهتری نسبت به مفاهیم کاربردی، دسترسی بیشتر به سرمایه و وسعت مشتری مورد نیاز برای رسیدن به موفقیت برخوردارند.

WRBR امسال اشتهای روز افزون برای همکاریهای نزدیک میان شرکتهای فین تک و بانکهای سنتی را گزارش داد. بخش عظیمی از بانکها (۹۱٫۳ درصد) و بسیاری از شرکتهای فین تک (۷۵٫۳ درصد) میگویند که انتظار میرود در آینده همکاری آنها با یکدیگر بیشتر خواهد شد، بانکها دسترسی به منابع گسترده، تجارب و تخصص خود را آسان میکنند و شرکتهای فین تک در مقابل چابکی، سرعت دسترسی به بازار و سبک و سیاق جدیدی از مشتری محور بودن را به آنها ارائه میکنند. با همکاری و استفاده از مزیتهای APIها، بانکها و شرکتهای فین تک میتوانند به مکمل یکدیگر تبدیل شوند و تجربهی کاربری را بهبود دهند؛ کاری که به تنهایی نمی توان از پس آن بر آمد.

بر طبق گزارش WRBR: با توجه به فشار هزینه، مقررات و انتظارات مشتری که دائم در حال تغییر است و بانک ها در کشاکش با آنها هستند، مواردی زیادی وجود دارد که در آن واحد باید روی آنها تمرکز کرد. این کار گزینهی همکاری با فینتکها را برای بانکها به شدت جذاب میکند. این امر، درها را به روی ظهور رابطهای برنامهنویسی کاربردی (API) باز کرده است که میتواند هم قدرت بینش مشتری را به همراه داشته باشد هم نوآوریهای فینتک را.

مزایای APIهای باز

با وجود اینکه API ها مولفهی جدید برای صنعت بانکداری و چیزی جز ساختاری برای برپاسازی شیوه ی تعامل اپلیکیشن های نرمافزاری نیستنید، اما میتوانند دروازهای به روی نوآوری و راهحلهای متنی باشند که بدون بانکداری باز عملی شدن این موارد غیرممکن است. همانطور که در گزارش WRBR آمده است، ما سه نوع API داریم:

۱٫ APIهای خصوصی: اینها APIهایی هستند که داخل بانکهای سنتی استفاده میشوند و کارشان کاهش اصطکاک و بهبود بهرهوری عملیاتی است. بخش عظیمی (۸۸ درصد) از بانکها از APIهای خصوصی به عنوان بخشی الزامی در سال ۲۰۱۵ نام بردند.

۲٫ APIهای همکار: اینها معمولا APIهایی هستند که مابین بانک و یک شخص ثالث قرار دارند و کارشان توسعهی خط تولید، کانالها و غیره است.

۳٫ APIهای باز: در این مورد بخصوص، دادههای کسب و کار در اختیار شرکت های ثالث قرار میگیرد که ممکن است هیچ رابطهی رسمیای با بانک نداشته باشند. بخاطر ساختار APIهای باز، بسیاری از بانکها نگران امنیت پیرامون این قضیه هستند.

بعضی بانکها رو به استفاده از API ها میآورند و از APIهای خصوصی خودشان را جدا میکنند تا بتوانند با شرکتهای ثالث همکاری کنند. باور بر این است که در طول زمان API ها به وسعتی در داشتن ویژگیها میرسند که میتوانند نیازهای مصرف کننده را بخوبی جواب دهند. این همکاری بدین صورت اتفاق میافتد که هم شرکتهای فین تک و هم سازمانهای بانکداری سنتی باور دارند که برای انجام کار به نقاط قوت همدیگر نیاز دارند. این همکاری هم سازمانهای بانکداری و هم شرکتهای فین تک را قادر میسازد که با کمک همدیگر بهتر بتوانند نسبت به قبل نیازهای مشتری را برآورده کنند.

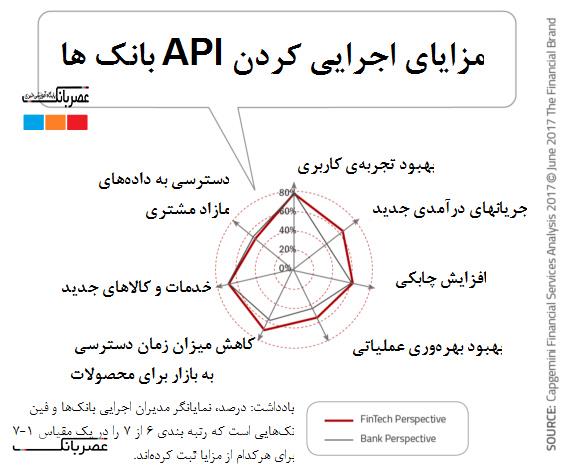

مزایای همکاری API بانکها و شرکتهای فین تک

APIها می توانند به بانک ها در تعقیب کانال های توزیع جدید کمک کنند و همچنان به دنبال راههای جدید برای بهبود تجربه ی بانکداری دیجیتال مشتری باشند. بعلاوه فرآیند توسعه ی محصول می تواند سریعتر اتفاق بیافتد تا واکنشی آنی باشد نسبت به تغییرات سریع در حوزهی تکنولوژی (بانکداری کلامی، P2P، فرآیند وامگیری، مدیریت ریسک و غیره). بر طبق گزارش ۷۸٫۳ درصد از بانکها برای بهبود تجربهی مشتری نیازمند به API دارند و فینتکها هم بر همین عقیده هستند. آنها همچنین باور دارند که جریانهای درآمدی جدید کاری ممکن است.

استراتژیهای جایگزین API میتواند شامل موارد زیر باشد:

• ایجاد کسب و کارهای جدید: افزایش دسترسی و عمق خطوط محصولات یا بخشها

• ترغیب به نوآوری: آسان سازی نوآوری فقط با منابع بانکی بدست نمی آید.

• افزایش سرعت تغییر: با قطعه قطعه کردن خدمات، APIها میتوانند سرعت دسترسی به بازار را افزایش دهند.

• به پیشواز رفتن اینترنت اشیا در آینده: APIها میتوانند به مشتری اجازهی دسترسی دهند که در آن مشتری بر حسب نوع دستگاهاش شناسایی میشود.

استراتژیهایی برای اجرایی کردن API بانک

وینسنت باستید، مدیر مسئول Efma میگوید:”موفقترین بانکها از APIهای باز برای ایجاد بینش جدید از مشتری و جریانهای درآمدی استفاده میکنند، در حالی که در همان زمان باعث بهبودی تجربهی مشتری میشوند. بسیاری بانکها در حال حاضر از APIها در درون سازمان استفاده میکنند که ازین طریق جریان اطلاعات را مابین سیستمهای پیشین بهبود بخشند. در حقیقت، ما از هم اکنون شاهد این هستیم که بانکهای سنتی با در دسترس قرار دادن سیستمها و دادههای خود به شرکتهای ثالث و ایجاد جریانهای جدید درآمدی مشغول به ایفای نقش در بانکداری باز هستند.”

APIهای باز، دادههای عظیم و یادگیری ماشینی

APIهای باز، بانکداری را قادر می سازد که دادهها را از منابع داخلی و خارجی تهیه کند؛ منابعی همچون عادات خرید، اهداف مالی، تحمل ریسک و حتی تعاملات اجتماعی. اطلاعات مشتق گرفته شده از این داده ها باعث می شود که بازاریابی چند کاناله (و صحیح) ایجاد شود و از فروش واحد به فروش فعالانه و چندگانه دست پیدا کنیم. به عبارت دیگر، تفاوت مابین آینهی عقب و پیشنهادات مالی GPS ها.

توانایی اجرایی کردن یادگیری ماشینی و هوش مصنوعی، اشتیاق مشتری در معرفی خود و نیاز به اهمیت دادن به او را اجرایی میکند. این کار باعث می شود که به شدت تجربه ی کاربری بهبود پیدا کند؛ چیزی که هم اکنون فاقد شخصیت است و مشتری را آنطور که باید درگیر نمی کند.

آینده ی بانکداری در دنیای API بانکداری باز

آیندهی بانکداری باز و APIها را نباید صرفا به یک ترفیع عمودی مواردی که از قبل از آنها استفاده میکنیم محدود کرد. در حقیقت، پتانسیل APIهای بانکداری باز به مرزهایی فراتر از بانکداری سنتی گام برمیدارد و بدین ترتیب میتواند تمامی خدماتی که مصرف کننده در دنیای دیجیتال به آنها نیاز دارد را شامل میشود. همانطور که در گزارش WRBR آمده است، “بانکهایی که APIهایشان را به روی جامعهی جهانی توسعه دهندگان وب باز میکنند میتوانند به دنیای شگفت انگیز نوآوری ورود پیدا کنند.

بانکداری باز فرصتهایی برای ایجاد و توزیع مجموعهی متنوعی از محصولات و خدمات مالی و غیر مالی را ایجاد میکند؛ این کار با حفظ ارتباط با مشتری انجام میشود اما بطور گستردهای تنوع خدمات را به جهت بهبود بخشیدن به کیفیت زندگی مشتریان توسعه میدهد. در مدل بانکداری باز، تعداد نامحدودی از شرکا میتوانند خود را درتوسعهی روابط دخیل کنند.

هم شرکتهای فین تک و هم بانکها، به بانکهای سنتی به عنوان کانال اصلی برای خدمات بانکداری نگاه میکنند. سوال اینجاست که آیا بانکها برای کنترل نوآوری و حتی توزیع میتوانند موثر عمل کنند یا نه. از آنجایی که نه بانکها و نه شرکتهای فین تک به بانکها به عنوان تجمیع کننده ی خدمات نگاه نمیکنند، این مورد باید در سطح گستردهای مورد بررسی قرار گرفته شود. از دست دادن کنترل در حوزهی تجربهی مشتری میتواند منجر به از دست دادن مشتری شود.

نقش بانکهای سنتی در آینده

WRBR گزارش میدهد که:”شاید بزرگترین ریسک بانکداری باز این باشد که این کار به مصرف کنندگان و بازرگانان اجازه میدهد تراکنشها را بطور مستقیم و بدون نیاز به مراجعه به بانکها انجام دهند و این کار برای بانکها برای داشتن نظارت کامل بر تراکنشهای مشتری و حفظ مشتری مشکل میسازد.” محققان امیدوارند که مفهوم بانکداری باز بتواند از این نقصان جلوگیری کند و بانکهای سنتی و شرکتهای فین تک بتوانند با همکاری با هم اعتماد مشتری را ایجاد کنند و محصولات و خدماتی پیشنهاد کنند که سبک زندگی مصرف کننده را بهبود بخشد.

چشمهی این همکاریها دادههایی خواهد بود که میتوان آنها را گردآوری کرد و در جهت منفعت مشتری، بانک و شرکتهای فین تک آنها را بکار گرفت. اگر بتوان این دادهها را به درستی بکارگرفت، بهبود تجربهی مشتری می تواند به نقطه تمایزی تبدیل شود که کل روابط بانکداری (وغیر بانکداری) را حفظ کند.

صفحات پر بازدید:

نمونه کارهای سئو و بهینه سازی وب سایت